UPDATE November 2020, 27. November 2020

1. Neue Bestimmungen ab 1. Januar 2021

Die neuen Bestimmungen zur Quellensteuer treten auf den 1. Januar 2021 in Kraft und gelten für alle Unternehmen und Kantone. Die Revision der Quellensteuer verfolgt das Ziel, die steuerliche Gleichbehandlung von in- und ausländischen Arbeitnehmenden herzustellen. Jüngere Urteile des Schweizer Bundesgerichts sowie des Europäischen Gerichtshofs (EUGH) stellen fest, dass das Schweizer Quellensteuersystem aus dem Jahr 1995 nicht mehr mit dem Personenfreizügigkeitsabkommen zwischen der Schweiz und der EU kompatibel ist.

Der Arbeitgeber als Schuldner der steuerbaren Leistung ist gesetzlich in der Pflicht, die Quellensteuer einzubehalten und abzuführen. Deshalb tun Arbeitgebende gut daran, sich über die Änderungen zu informieren.

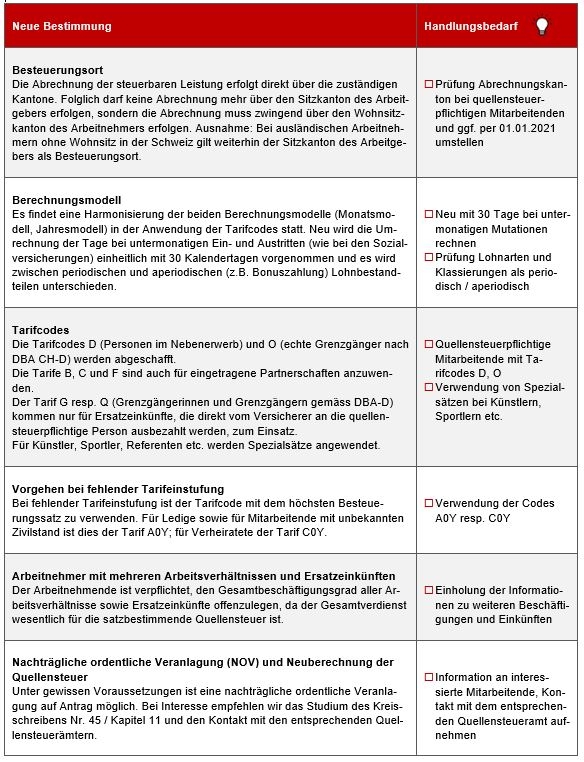

1.1. Wissenswertes im Überblick

In der nachfolgenden Tabelle stellen wir Ihnen die grundlegenden Änderungen aufgrund der neuen Bestimmungen vor und zeigen Ihnen auf, welchen Handlungsbedarf sich daraus für Arbeitgebende ergibt.

1.2. Kreisschreiben versus Swissdec

Der Grossteil der Unternehmen hat eine Lohnbuchhaltung-Software im Einsatz. Erfolgt die Abrechnung der Quellensteuer über eine von Swissdec zertifizierte Software (wie beispielsweise Abacus), sind die jeweils gültigen Richtlinien von Swissdec massgebend und es darf aus softwaretechnischen Gründen in besonderen Fällen oder Situationen geringfügig vom vorliegenden Kreisschreiben abgewichen werden (Verweis KS Nr. 45, Kapitel 6.1).

1.3. Wahrheitsgetreue und vollständige Angaben

Zur korrekten Bestimmung der Quellensteuer sind aktuelle und vollständige Angaben von Mitarbeitenden zwingend. Quellensteuerpflichtige Arbeitnehmende sind für die Mitteilung aller für die Erhebung der Quellensteuer relevanten Informationen gegenüber dem Schuldner der steuerbaren Leistung (Arbeitgeber) verantwortlich. Für eine korrekte Berechnung der Quellensteuer braucht es ab 2021 weitere Informationen vom Mitarbeitenden. Der teilzeitbeschäftigte Arbeitnehmende muss dem Arbeitgebenden bzw. den Arbeitgebenden mitteilen, ob er/sie einer oder weiteren Erwerbstätigkeit(en) nachgeht bzw. ob er/sie Ersatzeinkünfte erhält. Gibt der Arbeitnehmende weder das Pensum noch den erzielten Lohn aus der anderen Tätigkeit bekannt, wird für das satzbestimmende Einkommen jedes Arbeitsverhältnis auf ein 100 Prozent-Pensum umgerechnet. Allfällige für die Quellensteuer relevante Änderungen, bspw. die Aufnahme einer weiteren Erwerbstätigkeit (persönliche sowie jene des Partners) müssen umgehend dem Arbeitgeber gemeldet werden, damit weiterhin die korrekte Quellensteuer abgerechnet werden kann.

Daraus resultieren folgende Risiken: Der Arbeitgeber haftet für die korrekte Meldung der Lebenssituation der Arbeitnehmenden und somit für die korrekte Einstufung des Quellensteuertarifes. Sollte dereinst aufgedeckt werden, dass ein Arbeitnehmender einem weiteren Erwerb nachgegangen und somit die Tarifeinstufung falsch war, so hat der Arbeitgebende die Quellensteuer nachzuzahlen. Wenn sich der entsprechende Mitarbeitende nicht mehr in der Schweiz aufhält, können die Quellensteuern kaum mehr nachbelastet werden.

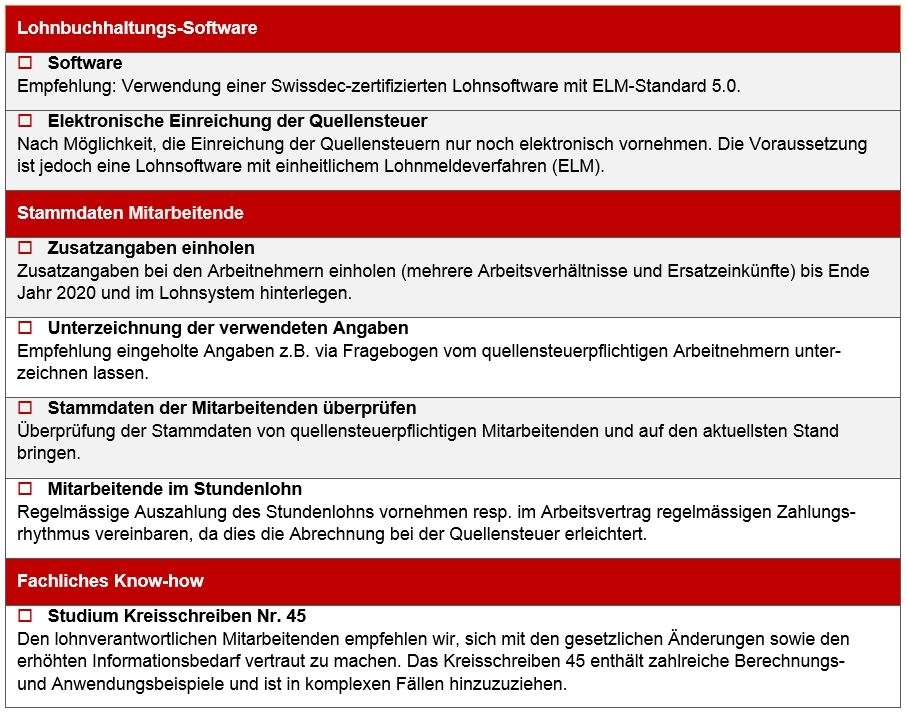

2. Empfehlungen HG+P

Aufgund der oben erwähnten Änderungen empfehlen wir folgende Handlungen:

3. Dienstleistungen HG+P

Gerne unterstützen wir Sie bei fachlichen Abklärungen und den notwendigen Massnahmen inkl. Dokumente (Fragebögen etc.). Insbesondere bei der technischen Umsetzung in der Lohnbuchhaltung Abacus können wir Ihnen mit konkreten Anleitungen behilflich sein. Kunden, die ihre Buchhaltung über den Webserver von HG+P führen, profitieren von einer Lohnbuchhaltungssoftware nach Swissdec 5.0.

Links / Quellen

Gerne geben wir Ihnen weitere Auskünfte.

Thomas Rimann

Thomas Rimann

+41 56 483 05 62

thomas.rimann@huessergmuer.ch

Nadine Aellen

Nadine Aellen

+41 56 483 05 61

nadine.aellen@huessergmuer.ch

Ruedi Gmür

Ruedi Gmür

+41 56 483 05 50

ruedi.gmuer@huessergmuer.ch